“कम CIBIL स्कोर पर पर्सनल लोन कैसे लें” – इस कहानी में हम राज की बात करते हैं, जिसे एक बेकरी खोलनी थी परंतु उसके पास पैसे नहीं थे और उसके पास कोई अनामत भी नहीं थी कि वो उसके ऊपर लोन ले सके। फ़िर एक दिन दोस्त एक साथ बैठे थे तब उसके दोस्त ने पर्सनल लोन के बारे में बताया था। कम CIBIL स्कोर पर पर्सनल लोन कैसे लें वो बताय़ा। पर्सनल लोन की प्रक्रिया की और राज को पर्सनल लोन मिल भी गई उसने बेकरी खोली। धीरे-धीरे बेकरी अच्छी चलने लगी ग्राहक मिल गए। राज ने लोन चुकाकर CIBIL स्कोर अच्छा कर दिया।

कम CIBIL स्कोर के साथ पर्सनल लोन कैसे प्राप्त करें

अपने CIBIL स्कोर को समझना

दोस्तों, आइए पहले अपने CIBIL स्कोर से दोस्ती करें (चिंता न करें, यह बहुत आसान है)।

किसी भी बात पर अड़ने से पहले, यह समझना ज़रूरी है कि यह क्या है।

अपने CIBIL स्कोर को अपने वित्तीय रिपोर्ट कार्ड की तरह समझें। यह 300 से 900 के बीच की एक 3-अंकीय संख्या होती है जो उधारदाताओं को बताती है: “क्या यह व्यक्ति समय पर अपना पैसा चुकाता है या नहीं?”

CIBIL स्कोर रेंज और उनका अर्थ

- 750 से ऊपर: वाह! बैंक आपको कम ब्याज दर पर लोन देने को तैयार होंगे।

- 600-750: एक अच्छा स्कोर। आपको लोन मिल सकता है, लेकिन ब्याज थोड़ा ज़्यादा होगा।

- 600 से नीचे: यहीं समस्या है। उधारदाता आपको एक जोखिम मानते हैं। आपको यहां ज्यादा मेहनत करनी होगी।

आपके स्कोर को क्या नुकसान पहुँचाता है?

- क्रेडिट कार्ड या लोन की EMI न चुकाना।

- अपने क्रेडिट कार्ड की सीमा का ज़रूरत से ज़्यादा इस्तेमाल करना।

- कम समय में बहुत ज़्यादा लोन संबंधी पूछताछ प्राप्त करना।

- लोन न चुकाना (बिल्कुल भी न चुकाना)।

अब जब आप समस्या समझ गए हैं, तो आइए समाधान के बारे में बात करते हैं।

कम CIBIL स्कोर पर पर्सनल लोन मिलना मुश्किल क्यों है

बात आसान है दोस्त. बैंक के नजर से सोचिए। यदि उनका रिपोर्ट कार्ड (आपका सिबिल स्कोर) अच्छा नहीं है, तो उनके लिए जोखिम बढ़ जाता है। इसलिए वो दो में से एक काम करते हैं:

- वो ब्याज दर बढ़ा देते हैं, या

- वो सीधे “ना” कहते हैं।

लेकिन याद रखें, बैंकों और एनबीएफसी का काम लोन पर है। उन्हें पैसा देना है, आपको बस उनका विश्वास जीतना है।

कार्य योजना: कम CIBIL स्कोर पर पर्सनल लोन स्वीकृति की संभावनाएँ बढ़ाएँ

अब कार्य योजना पर आएं: अपने लोन की संभावनाएं कैसे बढ़ाएं।

यह कोई जादुई तरिका नहीं है, यह बस विश्वास बनाने के बारे में है। आइए असली कदमों पर गौर करें:

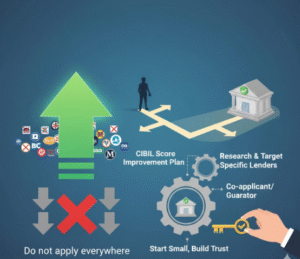

1. हर जगह आवेदन न करें!

मेरी सबसे बड़ी गलती यह थी कि मैंने एक ही हफ्ते में 8-9 कर्जदारों के पास आवेदन कर दिया था। बहुत बड़ी गलती!

जब भी कोई ऋणदाता आपके CIBIL की जाँच करता है, “हार्ड इन्क्वायरी” के रूप में जाना जाता है। अगर आपको कम समय में बहुत ज़्यादा इन्क्वायरी मिलती हैं, तो आप क्रेडिट के लिए बेताब हो जाते हैं और आपका स्कोर और गिर जाता है।

इसके अलावा क्या करें ?

- पहले अपनी पूरी जानकारी लें। किसी भी ऑनलाइन लोन पात्रता जांचकर्ता का उपयोग किया जा सकता है। यह एक “सॉफ्ट इन्क्वायरी” है, जो आपके स्कोर को प्रभावित नहीं करता है और आपको यह अंदाज़ा देती है कि जो आपको मंज़ूरी देता है या नहीं।

- सही ऋणदाताओं को चुनें। कुछ एनबीएफसी और फिनटेक कंपनियां विशेष रूप से सस्ते स्कोर वाले लोगों को ही लोन देती हैं। वे बस स्कोर ही नहीं, बल्कि अन्य चीज़ों पर भी विचार करते हैं।

2. सह-आवेदक या गेरेंटी की क्षमता

लोन पाने का सबसे अच्छा उपाय है।

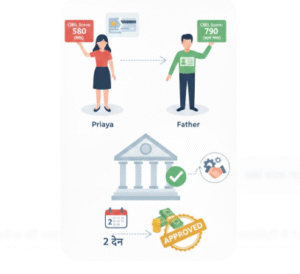

यह काम कैसे करता है: आप अपना सह-आवेदक मज़बूत CIBIL स्कोर वाले परिवार के किसी सदस्य (जैसे माता-पिता, जीवनसाथी या भाई-बहन) बना सकते हैं। इसका अर्थ है कि आप दोनों को लोन लेना होगा।

यह क्यों काम करता है: यह ऋणदाता को विश्वास दिलाता है कि आपके पास दूसरा विकल्प भी है, भले ही आपका क्रेडिट इतिहास अच्छा नहीं हो। उदाहरण के लिए, यदि आपका स्कोर 580 है और आपके पिता का 790 है, तो बैंक जोखिम को कम मानता है।

उदाहरण: मेरी दोस्त प्रिया को अपनी बहन को स्कूल में पढ़ाने के लिए पैसे चाहिए थे। उसका स्कोर 580 था क्योंकि क्रेडिट कार्ड में एक पुरानी गलती हुई थी। उसके पिता का स्कोर 790 था और वे सरकारी कर्मचारी थे। उन्हें सह-आवेदक के रूप में आवेदन किया गया और उधार को सिर्फ दो दिनों में मंजूर कर दिया गया।

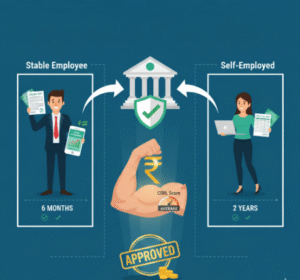

3. आय शक्ति: स्थिर आय आपकी महाशक्ति है।

यदि आपका अतीत थोड़ा अस्त-व्यस्त रहा है, तो आपको एक मजबूत वर्तमान प्रस्तुत करना होगा। बैंक इसकी स्थिरता की प्रशंसा करते हैं।

क्या आप वेतनभोगी हैं? कम से कम छह महीने की स्थिर नौकरी और वेतन पर्ची दिखाना ज़रूरी है। बैंक स्टेटमेंट भी शामिल करें।

क्या आप आत्मनिर्भर हैं? पिछले दो वर्षों की स्थिर आय को बैंक रिकॉर्ड और आईटीआर के साथ साबित करें।

बैंक को लगता है कि आप अब ऋण चुका सकते हैं, इसलिए नियमित और मजबूत आय कभी-कभी औसत क्रेडिट स्कोर को कवर कर देती है।

4. सुरक्षित ऋण या संपार्श्विक देना

एक व्यक्तिगत ऋण अक्सर “असुरक्षित” होता है, यानी आपकी संपत्ति गिरवी नहीं रखनी पड़ती। यद्यपि, आप अपनी संपत्ति पर ऋण ले सकते हैं यदि आपका स्कोर कम है।

- FD पर कर्ज: आप ऋण ले सकते हैं अगर आपके पास सावधि जमा है। CIBIL की मांग कम होती है और ब्याज दर कम होती है। क्या है? बैंक को पता है कि यदि आप भुगतान नहीं करेंगे, तो वे FD से पैसा लेंगे।

- सोने पर ऋण या बीमा पॉलिसी: यदि आपके पास सोने के आभूषण या बीमा पॉलिसी (सरेंडर वैल्यू के साथ) हैं, तो आप उन्हें संपार्श्विक के रूप में उपयोग कर सकते हैं।

यह एक आम व्यक्तिगत कर्ज नहीं है, लेकिन यह आपको तुरंत आवश्यक धन देता है।

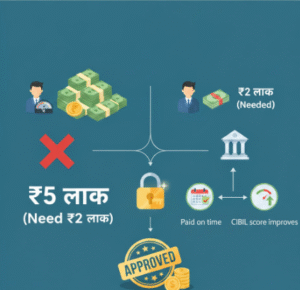

5. छोटी शुरुआत करें: छोटी ऋण राशि का प्रयास करें।

आवेदन केवल उतनी पैसे के लिए करें जितनी आपको आवश्यकता है। यदि आपको ₹2 लाख की आवश्यकता है, तो ₹5 लाख से अधिक का कर्ज नहीं लेना चाहिए।

आपका कर्ज स्विकार होने की संभावना बढ़ जाती है क्योंकि बैंक के पास कम जोखिम होता है। और आपका क्रेडिट स्कोर सुधरने लगता है अगर आप सफलतापूर्वक छोटा कर्ज चुका देते हैं।

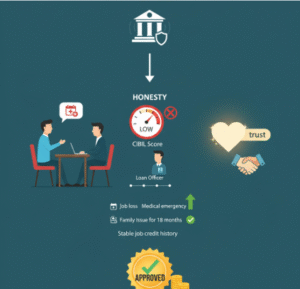

6. ईमानदार रहें और अपनी कहानी बताएँ।

यह सुझाव प्रामाणिक है। कर्ज अधिकारी को बताएँ कि आपने पहले कर्ज को किसी वास्तविक कारण (जैसे नौकरी छूटना, चिकित्सा आपातकाल या पारिवारिक समस्या) के कारण नहीं चुकाया था।

जैसे, “दो साल पहले मेरी नौकरी चली गई थी, इसलिए मैं कुछ भुगतान नहीं कर पाया था, लेकिन अब मैं पिछले 18 महीनों से नियमित रूप से नौकरी कर रहा हूँ और सारा कर्ज चुका दिया हे।“

सच्ची कहानियों से सहानुभूति और विश्वास आता है। बैंक अधिकारी भी इंसान होते हैं, और सच्चाई उन्हें यकीन दिला सकती है।

कम CIBIL स्कोर वाले ऋणदाता लचीले होते हैं

कर्जदाता जो दूसरों के “ना” कहने पर भी “हाँ” कह सकते हैं

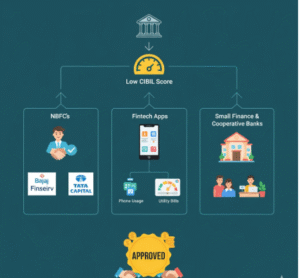

हालाँकि प्रमुख राष्ट्रीयकृत बैंक थोड़े सख्त होते हैं, कुछ कर्जदाता ज़्यादा लचीले होते हैं:

- NBFC (गैर-बैंकिंग वित्तीय कंपनियाँ): बजाज फिनसर्व, टाटा कैपिटल और इंडियाबुल्स जैसी कंपनियों का जोखिम मॉडल अलग होता है और वे आपके आवेदन पर विचार कर सकती हैं।

- फिनटेक ऐप्स: नए डिजिटल कर्ज देने वाले ऐप्स कभी-कभी केवल CIBIL स्कोर ही नहीं, बल्कि क्रेडिट योग्यता की जाँच के लिए वैकल्पिक डेटा (फ़ोन उपयोग, उपयोगिता बिल भुगतान) का भी उपयोग करते हैं।

- लघु वित्त बैंक और सहकारी बैंक: ये छोटे संस्थान अक्सर कर्ज देने के लिए अधिक व्यक्तिगत दृष्टिकोण अपनाते हैं।

ऋण घोटालों से बचें: सतर्क रहें

“सावधान रहें!” ऋण घोटालों से बचें

जब आप असुरक्षित महसूस करते हैं, तो घोटालेबाज मौके की तलाश में रहते हैं। ध्यान रखें:

- कोई पूर्व शुल्क नहीं है: ऋण देने से पहले एक वैध ऋणदाता कभी भी Google Pay, PayPal या उपहार कार्ड के माध्यम से कोई प्रोसेसिंग शुल्क या अग्रिम पैसे नहीं मांगेगा। यदि वे ऐसा करते हैं, तो यह घोटाला होगा।

- बहुत ज़्यादा आकर्षक ऑफ़र: अगर कोई 0% ब्याज दर पर लोन की गारंटी दे रहा है, तो आपके स्कोर की परवाह किए बिना, भाग जाइए।

- हमेशा पुष्टि करें: जाँच लें कि कर्जदाता RBI में पंजीकृत है या नहीं। जाने-माने नाम चुनें या नए कर्जदाताओं के बारे में अच्छी तरह से रिसर्च करें।

पर्सनल लोन मिलने के बाद अपना CIBIL स्कोर फिर से बनाएँ

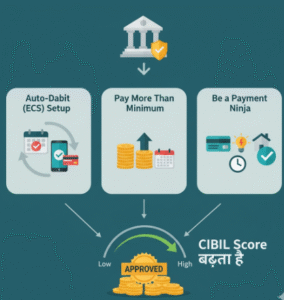

लोन मिलने के बाद सफ़र खत्म नहीं होता: अपना CIBIL स्कोर फिर से बनाएँ

लोन लेना केवल आधी लड़ाई है। असली जीत इस मौके का फ़ायदा उठाकर अपनी आर्थिक सेहत को हमेशा के लिए ठीक करना है।

- ऑटो-डेबिट (ECS) सेट करें: EMI छूटने से बचने का सबसे आसान तरीका है अपने बैंक खाते से EMI का ऑटोमैटिक भुगतान सेट करना।

- न्यूनतम से ज़्यादा भुगतान करें: हो सके तो, कभी-कभी अपनी EMI से थोड़ा ज़्यादा भुगतान करें। इससे कर्ज़ जल्दी कम होता है और ब्याज भी बचता है।

- पेमेंट निंजा बनें: सभी बचे हुए बिल क्रेडिट कार्ड, बिजली के बिल, किराया समय पर और नियमित रूप से चुकाएँ।

अगर आप 6-12 महीने तक इस नियम का पालन करते हैं, तो आपका CIBIL स्कोर बढ़ना शुरू हो जाएगा। आप बैंक के पसंदीदा 750+ स्कोरर बन जाएँगे।

अंतिम प्रोत्साहन: आपका कम CIBIL स्कोर का सफ़र

कम स्कोर से अच्छे स्कोर तक का मेरा सफ़र वित्तीय अनुशासन सिखाता है। मैंने उस कार लोन की हर EMI समय पर चुकाई, और इसने मेरे क्रेडिट स्कोर को फिर से बनाने की नींव रखी। आज, मेरा स्कोर ऐसा है जिस पर मुझे गर्व है।

आप भी ऐसा कर सकते हैं। गहरी साँस लें और इन सुझावों का पालन करें। पिछली गलतियाँ आपके भविष्य को निर्धारित नहीं करतीं।

10 FAQ: कम CIBIL स्कोर वाले पर्सनल लोन

कम CIBIL स्कोर क्या होता है?

650 से कम स्कोर कम माना जाता है। कर्जदाता घबरा जाते हैं क्योंकि उन्हें लगता है कि आपको लोन चुकाने में परेशानी हो सकती है।

क्या आपको 500 CIBIL स्कोर पर लोन मिल सकता है?

यह थोड़ा मुश्किल है, लेकिन नामुमकिन नहीं। आपको एक मज़बूत सह-आवेदक की ज़रूरत होगी या FD जैसी किसी संपत्ति के रूप में ज़मानत देनी होगी।

क्या कई बैंकों में आवेदन करने से मदद मिलती है?

नहीं! यह एक बड़ी गलती है। हर आवेदन आपकी रिपोर्ट पर एक “हार्ड इन्क्वायरी” बनाता है, जिससे आपका स्कोर और कम हो सकता है। पहले अच्छी तरह जाँच-पड़ताल करें, फिर चुन कर आवेदन करें।

सह-आवेदक या गेरन्टी क्या होता है?

यह कोई ऐसा व्यक्ति (माता-पिता, जीवनसाथी) है जिसका क्रेडिट स्कोर अच्छा है और जो आपके साथ लोन के लिए आवेदन करता है। अगर आप भुगतान नहीं कर पाते हैं, तो वे भुगतान कर देंगे, जिससे बैंक को भरोसा होगा।

कौन से बैंक कम CIBIL पर लोन देते हैं?

बड़े बैंक सख्त हैं। NBFC (बजाज फिनसर्व), छोटे वित्त बैंक या नए फिनटेक ऐप ज़्यादा लचीले हैं।

कम CIBIL वाले लोन में क्या दिक्कत है?

मुख्य दिक्कत है ज़्यादा ब्याज दर। क्योंकि आप ज़्यादा जोखिम वाले उधारकर्ता हैं, इसलिए कर्जदाता आपकी सुरक्षा के लिए ज़्यादा शुल्क लेता है।

स्वीकृति की संभावनाएँ जल्दी कैसे बढ़ाएँ?

सह-आवेदक जोड़ना सबसे तेज़ तरीका है। साथ ही, एक छोटी लोन पैसे के लिए आवेदन करें जिसे आप आसानी से चुका सकें।

क्या FD पर लोन लेने की सलाह दी जाती है?

हाँ! FD पर लोन लेना सबसे अच्छा विकल्प है। ब्याज दर कम होती है, और CIBIL स्कोर की ज़्यादा जाँच नहीं की जाती क्योंकि FD एक सुरक्षा के रूप में काम करता है।

क्या आपको अपने कम CIBIL स्कोर के बारे में बताना चाहिए?

बिल्कुल! अगर कारण वास्तविक है (मेडिकल इमरजेंसी, नौकरी छूटना), तो लोन अधिकारी को सच बताएँ। एक ईमानदार कहानी कभी-कभी मददगार साबित हो सकती है।

लोन अप्रूवल के बाद आगे क्या?

हर EMI समय पर चुकाएँ, कोई भी EMI न चूकें! यह आपके क्रेडिट स्कोर को फिर से बनाने का एक सुनहरा मौका है। ऑटो-पेमेंट सेट अप करें ताकि आप कोई भी बकाया न चूकें।